انواع بیمه خودرو

در زمان بروز تصادف، سوانح رانندگی و حوادثی از این قبیل، بزرگترین عاملی که میتواند شما را در خسارتهای مالی، حمایت کند، بیمه ماشین است. شرکتهای بیمه، تخفیفها، شرایط و هزینههای مختلفی برای مشتریان خود در نظر میگیرند و به همین دلیل نیز نمیتوان قیمتهای آنها را با یکدیگر مقایسه کرد اما همه این شرکتها، بر پایه اصول و قوانین یکسانی فعالیت میکنند که آگاهی از این قوانین در شرایطی که اتفاقی برایتان رخ داده است، میتواند مفید و چارهساز باشد. در مقاله امروز، میخواهیم درباره انواع بیمه خودرو صحبت کنیم و تفاوت بیمههای مختلف را به شما بگوییم.

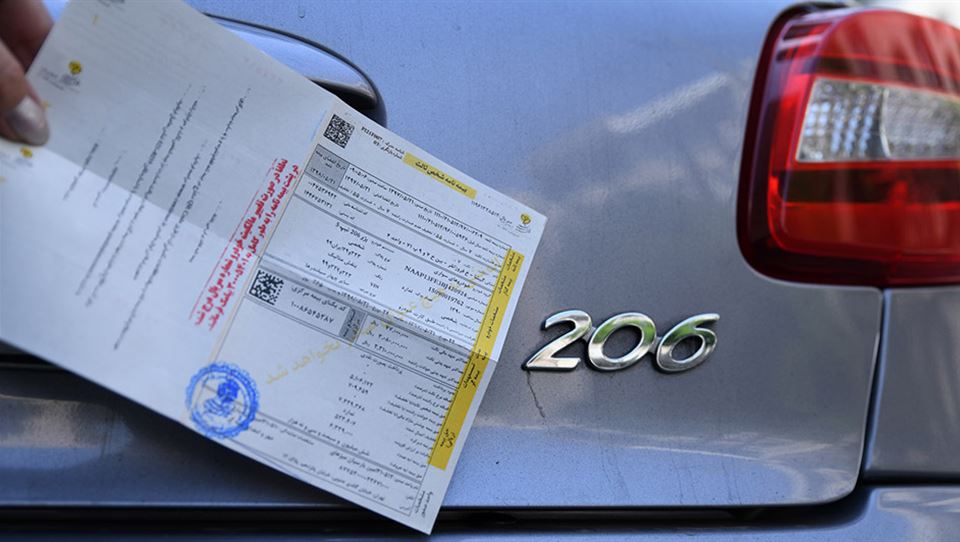

بیمه شخص ثالث چیست؟

بیمه شخص ثالث، برای جبران خسارت وارد شده به هر شخص یا هر خودرویی است که در صحنه حادثه حضور داشته و آسیبی دیده است. درباره بیمه شخص ثالث، چندین نکته مهم وجود دارد که باید از آنها مطلع باشید:

1- طبق مصوبه آذرماه 1398، قانون حتی «راننده مقصر» را هم به عنوان شخص ثالث شناخته است؛ پس اگر راننده مقصر فوت کند یا دچار نقص عضو شود، شرکت بیمه مکلف است که دیه (براساس ماه غیرحرام) راننده مقصر یا هزینههای درمانی او را پرداخت کند.

2- بعد از اعلام نرخ دیه توسط قوه قضاییه، بیمه مرکزی نیز در اوایل هر سال، نرخ جدید بیمه شخص ثالث را برای انواع خودروها اعلام میکند.

3- به ماههای محرم، رجب، ذیالقعده و ذیالحجه، ماههای حرام میگویند. در این چهار ماه، نرخ دیه، بیشتر از ماههای غیرحرام است و به همین دلیل، برای این چهار ماه، نرخ دیه ماه حرام را تعریف کردهاند.

4- برای محاسبه نرخ دیه ماه حرام، کافی است دیه ماه غیرحرام را بدانید. سپس آنرا بر 3 تقسیم کنید. حالا عدد بدست آمده را دوباره با دیه ماه غیرحرام، جمع کنید. حاصل میشود دیه ماه حرام. به عبارت دیگر، کافی است دیه ماه غیرحرام را ضربدر 4 کرده و سپس حاصل را بر 3 تقسیم کنید.

5- در محاسبه دیه، طبق قوانین جدید بیمه، دیه مرد و زن تفاوتی با یکدیگر نداشته و یکسان است.

6- شرکت بیمه موظف است که نرخ دیه را به قیمت روز تعیین کند؛ مثلا برای تصادفی که سال گذشته رخ داده اما امسال موعد پرداخت دیه آن باشد، شرکت بیمه باید دیه را به نرخ امسال پرداخت کند.

7- در تصادفاتی که میزان خسارت وارده، کمتر از 2.5% دیه ماه حرام باشد، نیازی به کروکی پلیس نیست. البته به شرطی که گواهینامه و بیمهنامه هردوطرف، معتبر بوده و هر دو طرف نیز بر سر تعیین مقصر حادثه، همنظر باشند.

بیمه حوادث راننده چیست؟

این بیمه در واقع یکی از پوششهای جانبی بیمه شخص ثالث است. بنابراین نیازی نیست آنرا جداگانه خریداری کنید بلکه کافی است در زمان صدور بیمهنامه، از شرکت بیمه بخواهید که این پوشش جانبی را هم برای شما لحاظ کند.

بیمه حوادث راننده را برای «راننده مقصر» تعریف کردهاند؛ یعنی رانندهای که باعث بروز حادثه شده است. البته راننده مقصر اگر گواهینامه نداشته باشد، از بیمه حوادث راننده هم نمیتواند استفاده کند. بیمه حوادث راننده، برای پوشش خسارتهای چهارگانه زیر کاربرد دارد:

- فوت راننده.

- دیه جراحت راننده.

- دیه نقص عضو راننده.

- هزینههای پزشکی راننده.

مجددا باید یادآوری کنیم که مورد بیمه در اینجا، راننده مقصر است؛ بنابراین شرکتهای بیمه، خسارت جانی را براساس دیه «ماه غیرحرام»، محاسبه میکنند. یعنی حتی اگر حادثه در ماه حرام رخ داده باشد، بازهم دیه را براساس دیه ماه غیرحرام، جبران میکنند.

بیمه بدنه چیست؟

برخلاف بیمه شخص ثالث، داشتن بیمه بدنه الزامی نیست ولی فواید داشتنش آنقدر زیاد است که حتما باید آنرا داشته باشید! همچنین باید بدانید که بیمه بدنه فقط مختص خودروها نبوده و انواع وسایل نقلیه مانند موتورسیکلت، اتوبوس، تراکتور و ... نیز میتوانند از مزایای بیمه بدنه استفاده کنند.

آنهایی که انواع بیمه ماشین در ایران را میشناسند، حتما اصطلاح فرانشیز را هم شنیدهاند؛ فرانشیز بیمه، به آن درصدی از خسارت میگویند که جبرانش برعهده مشتری است، نه بر عهده شرکت بیمه. مثلا در زمان بروز سرقت کلی خودرو، فرانشیز بیمه بدنه 20% است؛ یعنی اینکه شرکت بیمه حداکثر تا 80% هزینه خودرو را میتواند پرداخت کند و مابقی آن نیز برعهده مشتری خواهد بود.

در بیمه بدنه، یکسری از اتفاقات و حوادث، جزو پوشش اصلی بیمه است که عبارتند از:

- سرقت کلی خودرو.

- سقوط یا واژگونی خودرو.

- آتش سوزی یا انفجار خودرو.

- خسارت باتری (حداکثر تا 50 درصد قیمت باتری نو).

- خسارت لاستیک (حداکثر تا 50% قیمت لاستیک نو).

چه چیزهایی تحت پوشش بیمه بدنه نیست؟

اما از طرف دیگر، یکسری از حوادث نیز هستند که در صورت بروز آنها، به هیچ وجه، تحت پوشش بیمه بدنه قرار نمیگیرند. این حوادث عبارتند از:

- آسی بدلیل انفجار هستهای.

- آسیبزدن عمدی به خودرو.

- آسیب بدلیل فرار از پلیس.

- آسیب بدلیل حمل بار غیرمجاز.

- آسیب بدلیل بکسل کردن.

- آسیب بدلیل جنگ، شورش و اعتراضات خیابانی.

همچنین شرکتهای بیمه، در شرایط زیر، هیچ تعهدی برای جبران خسارت توسط بیمه بدنه را ندارند:

- اگر راننده از مشروبات الکی یا مواد مخدر استفاده کرده باشد.

- اگر راننده در زمان بروز سانحه، گواهینامه معتبر نداشته باشد.

- اگر راننده خودرو در زمان بروز سانحه، مالک خودرو نباشد.

الحاقیه بیمه ماشین چیست؟

بعد از عقد قراردادتان با شرکت بیمه، اگر تغییری (مانند تغییر آدرس، تغییر پوششهای مورد بیمه، تغییر ارزش و ...) در مشخصات مورد بیمه رخ دهد، آنرا بصورت الحاقیه باید به بیمهنامه خودرویتان اضافه کنید. برای صدور الحاقیه، شرکت بیمه از شما مبلغی را دریافت میکند و سپس بیمهنامه را بر اساس شرایطی جدیدی که دارید، تکمیل کرده و دوباره شما را تحت پوشش کامل خودش قرار میدهد.

شرکتهای بیمه، چندین الحاقیه مختلف را برای مشتریانشان صادر میکنند اما در اینجا فقط به مهمترین الحاقیههای بیمهنامه میپردازیم که ناشی از تغییر قیمت بوده و عبارتند از: الحاقیه شخص ثالث و الحاقیه بیمه بدنه.

الحاقیه بیمه شخص ثالث چیست؟

الحاقیه بیمه شخص ثالث ناشی از «تغییر قیمت دیه» است. همانطور که میدانید، قوه قضاییه در اواخر زمستان هر سال، نرخ جدید دیه را اعلام میکند که بر اساس آن، شرکتهای بیمه نیز باید میزان پوشش خود را افزایش دهند.

اما بعد از ابلاغ نرخ جدید دیه، باید الحاقیه بیمه شخص ثالث را بگیرید چراکه در غیر اینصورت، پوشش بیمه براساس همان نرخ قبلی دیه خواهد بود. البته اگر موعد پرداخت بیمه به بعد از اعلام نرخ جدید دیه برسد، شرکت بیمه باید دیه را به نرخ روز حساب کند.

الحاقیه بیمه بدنه چیست؟

در ابتدای این مقاله، آنجایی که درباره انواع بیمه خودرو صحبت میکردیم، گفتیم در بیمه بدنه، یکسری از حوادث تحت پوشش اصلی بیمه هستند و یکسری از حوادث دیگر نیز در صورت بروز، به هیچ وجه تحت پوشش بیمه نخواهند بود. اما برخی اتفاقات هستند که میتوان با خریداری الحاقیه بیمه بدنه، پوشش آنها را هم در بیمهنامه اصلیتان اضافه کنید. یکی از مهمترین این موارد، خریداری الحاقیه بیمه بدنه خودرو ناشی از «افزایش قیمت خودرو» است.

تصور کنید که ارزش خودرویتان 100 میلیون تومان باشد. اما براساس نوسانات قیمت ارز، تورم و سایر شرایط اقتصادی کشور، ارزش خودرویتان بتدریج افزایش یابد و به 200 میلیون تومان برسد. حالا در چنین شرایطی، اگر خسارتی در حدود 10 میلیون تومان به خودرویتان وارد شد، آیا از طریق بیمه بدنه میتوانید تمام این خسارت را از شرکت بیمه دریافت کنید؟ جوابتان منفی است! از آنجایی که ارزش خودرویتان دوبرابر شده، شرکت بیمه براساس بیمهنامه اولیه عمل کرده و فقط نصف خسارت وارده را به شما پرداخت میکند؛ یعنی در این مثال، فقط 5 میلیون تومان میتوانید از بیمه بگیرید. پس اگر نمیخواهید چنین اتفاق تلخی را تجربه کنید، باید به محض افزایش قابل توجه ارزش قیمتی خودرویتان، برای خریدن الحاقیه بیمه بدنه اقدام کنید.

علاوه بر تغییر ارزش قیمت خودرو، موارد دیگری هم وجود دارد که با خریداری الحاقیه بیمه بدنه، میتوان آنها را تحت پوشش بیمه قرار دارد. مهمترین این موارد عبارتند از:

1- الحاقیه بیمه بدنه برای پوشش خسارت ناشی از بلایای طبیعی مانند سیل، زلزله و ...

2- الحاقیه بیمه بدنه برای پوشش خسارت ناشی از سرقت اجزا و لوازم خودرو.

3- الحاقیه بیمه بدنه برای پوشش خسارت ناشی از پاشیدن هر چیزی که رنگ بدنه را از بین ببرد.

4- الحاقیه بیمه بدنه برای پوشش خسارت ناشی از کشیده شدن اشیا نوک تیز (اگر بدلیل تصادف نباشد) روی بدنه.

5- الحاقیه بیمه بدنه برای پوشش خسارت ناشی از جابجایی حمل مواد خطرناک.

6- الحاقیه بیمه بدنه برای پوشش خسارت ناشی از شکسته شدن شیشه خودرو.

7- الحاقیه بیمه بدنه برای پوشش خسارت ناشی از کاهش ارزش خودرو.

8- الحاقیه بیمه بدنه برای پوشش خسارت ناشی از توقف خودرو (برای خودروهای حمل بار و مسافربری).

9- الحاقیه بیمه بدنه برای پوشش خسارت ناشی از ترانزیت خودرو (در خارج از خاک ایران).

10- الحاقیه بیمه بدنه برای پوشش خسارت ناشی از استفاده غیراصولی خودرو.

نویسنده: مرتضی برجسته